底層收益率下行、監管從嚴 多家理財子調低業績比較基準“小目標”

理財產品業績比較基準下調的趨勢仍在延續。

2025年剛開始,家住廣東的雲雲(化名)就發現,自己購買的一款理財產品業績比較基準上限從原本的3.9%降到了2.6%,下滑超120BP(基點)。這已經是近一年來該產品第二次下調業績比較基準。

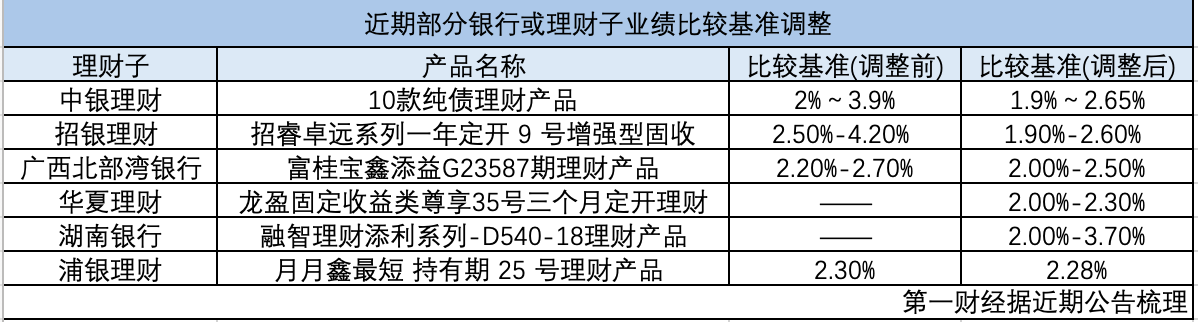

雲雲的經曆並非個例。近期雖正值銀行傳統“開門紅”階段,但仍有部分理財產品選擇自降業績比較基準“小目標”。據第一財經記者不完全梳理,近期招銀理財、中銀理財、浦銀理財等機構都對旗下多款理財產品業績比較基準進行了調整,下調幅度在2BP至160BP不等。

業內認為,理財子下調業績比較基準背後存在多重原因。一方麵,近年來底層資產收益率不斷走低,業績比較基準也隨之下調;另一方麵,近期,平滑估值、自行構建估值模型等平抑淨值波動的方式被監管叫停,理財收益達成業績基準下限的難度將顯著提升。

頭部理財子密集下調業績比較基準

1月6日,招銀理財發布公告稱,擬調整發行的某款一年定開增強型固定收益類理財計劃,調整後的業績比較基準為1.9%~2.6%。經查詢,該產品上一期業績比較基準為2.5%~4.2%。

在淨值型理財產品中,業績比較基準是銀行根據產品往期業績表現,或同類型產品曆史業績,計算出來的投資者可能獲得的預估收益,隻具備參考價值,不具備剛性兌付性質。

業內一般認為,調降業績比較基準並不意味著未來實際收益率下降,但可在一定程度上反映理財子對未來產品收益的預期。

記者注意到,近期中銀理財、浦銀理財、湖南銀行、華夏理財、廣西北部灣銀行等多家銀行或理財子也密集調整旗下產品的業績比較基準,下調幅度在2BP至160BP不等。此前部分產品的業績比較基準上限在3%以上,經過調整大多已被壓降至2.7%以下。

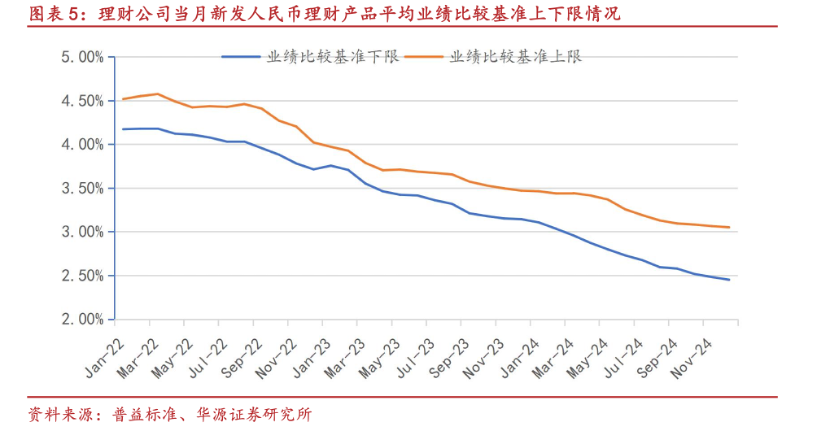

事實上,近年來銀行理財的業績比較基準已經持續走低,目前下限已逼近2%。

根據華源證券測算,2022年初以來,理財公司當月新發人民幣固收類理財的平均業績比較基準震蕩下行。2024年12月,平均業績比較基準下限為2.45%。由於2024年11月以來境內各類型債券收益率大幅下降,理財產品業績比較基準預計還將大幅下行,新發理財產品平均業績比較基準下限在2025年可能將跌破2%。

背後原因為何?

業內受訪人士認為,理財子下調業績比較基準背後存在多重原因。

一方麵,近年來底層資產收益率不斷走低,業績比較基準也隨之下調。

記者注意到,上述調整業績比較基準的產品底層多為債券、貨幣市場工具等固定收益類資產,受到市場波動影響較大。

近期債市收益率下行趨勢明顯,優質票息不足。2024年,除“9ⷲ4新政”及10月一攬子增量政策公布後的短暫脈衝式調整外,國債到期收益率呈現出單邊下行趨勢,四季度10年國債到期收益率快速突破1.7%關口,12月底達到曆史最低水平(1.69%)。信用債方麵,受無風險利率下降、資金寬鬆、城投債供給減少影響,債券到期收益率大幅下行、信用利差大幅收窄。

存款利率也持續走低。融360數字科技研究院數據顯示,2024年11月,銀行整存整取存款1年期、2年期、3年期平均利率分別為1.562%、1.665%、2.056%,較2024年初分別下降34.0BP、45.7BP、47.8BP。

冠苕谘詢創始人周毅欽表示,2022年以來,主要商業銀行的存款利率經曆多次調整,理財產品投資於存款的收益也隨之下降。除此之外,利率債和信用債收益率均持續下行,如10年期國債到期收益率已屢創曆史新低,導致理財產品缺乏高票息收益支撐。

從多家理財子的公告已可窺見端倪。

招銀理財在近期一份公告中稱,某款產品業績比較基準調整的原因是當前市場各類資產收益水平變化;中銀理財近期在調整10隻理財產品份額業績比較基準時也提及,主要原因為市場情況變化。

另一方麵,近期由於平滑估值、自行構建估值模型等平抑淨值波動的方式被監管叫停,理財子完成業績基準的難度有所增加。

“‘去平滑化’對銀行理財的影響之一是產品業績基準下限可能需要下調,進而緩解整個資管行業的業績壓力。”首席經濟學家劉鬱認為,對於銀行理財而言,“高收益、估值穩定與流動性”一直是投資層麵的不可能三角,淨值平滑手段主要通過大幅抑製波動,降低居民贖回欲望,短暫打破了不可能三角限製。基於理財存款替代的負債特征,當平滑工具被回收後,估值穩定性與流動性的優先級或上升,這也意味著當前理財收益達成業績基準下限的難度將顯著提升。

一名銀行理財子人士對記者表示,在這一情況下,很多理財子會選擇主動降低業績基準下限,提前修正投資者預期。

此外,也有銀行基於費率調整,“微調”業績比較基準。例如浦銀理財2024年12月27日公告稱,基於費率調整,將旗下某款最短持有期係列理財產品的業績比較基準從2.3%調整至2.28%。

根據該公告,該業績比較基準主要是根據市場利率水平、可投資債券的靜態收益率等因素作為測算依據,扣除費率後得出。

是否還將下降?

從短期來看,業績比較基準的下降都將是多方博弈、循序漸進的過程,仍有諸多不確定性。

上述銀行理財子人士認為,下調業績比較基準也可能影響到產品規模。因此,大多機構不會選擇短時間內大批量下調產品的業績比較基準。

“業績比較基準需在渠道端展示給投資者,若下降較多容易對銷售產生不利影響。”開源證券銀行首席分析師劉呈祥在研報中稱,業績基準雖較2024年初有所下降但仍較高,隨著高票息資產獲取難度加大,票息策略支撐不足,需搭配交易策略+品種下沉。一方麵在債牛行情中加大波段交易,另一方麵適度品種下沉。

從長期來看,大多業內人士認為,未來理財業績基準情況更多還需考量債市走勢。

華源證券固收首席分析師廖誌明認為,未來三五年,商業銀行計息負債成本率將緩慢下行,降息降準仍有空間,支撐債市走牛。但由於近一個季度債市收益率過度下行,可能基本走完了2025年行情空間,且隨著財政政策大幅發力,經濟企穩的可能性上升,2025年債市投資或需如履薄冰。

產業金融研究院固收團隊負責人李相龍在研報中則表示,2025年整體降準降息幅度大概率不會弱於2024年,在超強的“做多流動性”下,債市的牛市基礎不會輕易改變,至少在上半年較難改變。

“利率中樞將繼續下行、降準降息仍會延續,資產荒從未消失。”李相龍進一步解釋,在高質量發展和培養新質生產力的總基調下,2025年的政策定力大概率仍存,化債大背景仍在,經濟總體仍呈弱複蘇態勢,房地產築底也依然需要時間。基於此,經濟體複蘇進程下央行仍會維持寬鬆貨幣環境。預計10年國債利率低點可能位於1.3%~1.5%,中樞為1.4%。